Frankfurt/Main. In den ersten drei Quartalen 2020 wurde am deutschen Industrie- und Logistikimmobilienmarkt ein Flächenumsatz von 4,92 Millionen Quadratmetern erreicht. Im Vorjahresvergleich ist das ein Rückgang um sieben Prozent. Dennoch liegt der Markt damit leicht über dem Fünf-Jahresdurchschnitt der ersten drei Quartale von 4,78 Millionen Quadratmetern. Dies ist das Ergebnis einer aktuellen Analyse des globalen Immobiliendienstleisters CBRE.

„Im laufenden Jahr hat der Umsatz am Industrie- und Logistikimmobilienmarkt kontinuierlich zugenommen. Während das erste Quartal noch recht schwach ausfiel, ist das dritte Quartal nur knapp an einem Rekord vorbeigeschrammt – in den vergangenen zehn Jahren war lediglich das vierte Quartal 2016 etwas besser“, sagt Rainer Koepke, Head of Industrial & Logistics bei CBRE in Deutschland.

Treiber sind namhafte Firmen wie Amazon, Rewe, Fiege

Im Gegensatz zum im Jahresvergleich rückläufigen Flächenumsatz stiegen sowohl die Flächenaufnahmen in Neubauten als auch von Eigennutzern leicht an. Mit 3,29 Millionen Quadratmetern stieg der Neubau um 1,4 Prozent und verfügt entsprechend über einen Marktanteil von 67 Prozent. In den ersten drei Quartalen 2019 lag er noch bei 61 Prozent, Eigennutzer legten um 3,4 Prozent auf 1,87 Millionen Quadratmetern zu – damit stieg ihr Marktanteil von 34 Prozent auf nun 38 Prozent.

Von den zehn größten Deals, allesamt Neubauten, entfielen sechs auf Eigennutzer – davon allein vier im dritten Quartal. Neben dem größten Abschluss des laufenden Jahres, einer Eigennutzung von Amazon in Gera von 153.700 Quadratmetern, waren dies eine Eigennutzung von Rewe über 86.500 Quadratmeter in Henstedt-Ulzburg bei Hamburg, eine Eigennutzung von Dataform Dialogservices über 63.000 Quadratmeter in Roßtal bei Nürnberg sowie eine Eigennutzung von Fiege über 54.000 Quadratmeter in Zülpich im Kreis Euskirchen.

Anstieg der Mieten vor allem außerhalb der Top-Märkte

Mit 6,29 Euro pro Quadratmeter stieg die Spitzenmiete für Logistikflächen im Vorjahresvergleich leicht um 0,3 Prozent und blieb verglichen mit dem zweiten Quartal 2020 stabil. „Schlussendlich gibt es zu wenig Neubauten in Top-Lagen, da es dort so gut wie keine Grundstücke gibt, auf denen noch Logistikflächen entstehen können. Entsprechend gibt es wenige Neuvermietungen in modernen Flächen in Top-Lagen, sodass es keine ausreichende Datengrundlage gibt, um eine ansteigende Spitzenmiete zu rechtfertigen“, erläutert Armin Herrenschneider, Co-Head of Industrial & Logistics bei CBRE in Deutschland. Steigende Mieten gibt es deswegen vor allem außerhalb der Top-5-Märkte, da dort auch die Grundstückspreise anziehen. „Logistikmieten in Neubauten für unter vier Euro für die Standardhalle sind selten geworden und geht nur in Regionen, in denen die Grundstückspreise noch niedrig sind. In vielen stark nachgefragten Regionen mit knappem Grundstücksangebot sind die Grundstückspreise inzwischen deutlich gestiegen, so dass trotz der rekordniedrigen Renditen und weitgehend stabilen Baupreise die Mieten von den Entwicklern nach oben angepasst werden müssen“, sagt Koepke.

Unterschiede bei den Nutzerbranchen

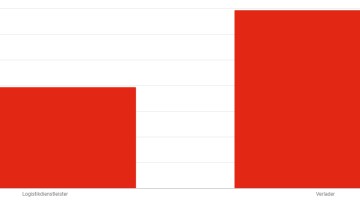

„Während der Markt insgesamt recht statisch wirken mag, gibt es bei den verschiedenen Nutzerbranchen sehr deutliche Unterschiede“, sagt Koepke. So wurde der Flächenumsatz vor allem durch Handel (inklusive E-Commerce) getrieben, dessen Flächenaufnahme mit knapp zwei Millionen Quadratmetern stabil war. Damit ist Handel nicht nur die größte Nutzerbranche, sondern verzeichnet auch einen Anstieg des Flächenanteils um drei Prozentpunkte auf jetzt 40 Prozent. Rückgänge gab es hingegen bei den Nutzern aus dem Produktionsbereich (minus 18,6 Prozent auf 1,03 Millionen Quadratmeter in den ersten drei Quartalen) sowie bei Logistikern (minus 12,5 Prozent auf 1,55 Millionen Quadratmeter). „An diesen Entwicklungen zeigen sich natürlich die Auswirkungen der Pandemie“, erklärt. „Denn ein großer Teil der Logistikflächennachfrage aus dem Handel entstammt dem Onlinehandel.“ Während der Handel insgesamt knapp 50 Prozent des Flächenumsatz ausmacht, hat der E-Commerce seinerseits einen Anteil an knapp 50 Prozent des Flächenumsatzes der Handelsbranche – ein Anstieg um zehn Prozentpunkte im Vorjahresvergleich.

Prognose für das Gesamtjahr

„Für das Gesamtjahr ist ein Flächenumsatz von 6,5 bis sieben Millionen Quadratmetern wahrscheinlich“, erwartet Koepke. „Ein solches Ergebnis wäre annähernd auf dem Vorjahresniveau von nicht ganz sieben Millionen Quadratmetern.“ CBRE geht mittelfristig von einer stabilen bis zunehmende Nachfrage aus, trotz rezessiver Entwicklung in der Industrie, die sich auch auf die Nachfrage der Logistiker auswirkt. Allerdings ist der E-Commerce ein zunehmender Treiber der Nachfrage nach Logistikflächen. Zudem gibt es als Folge der im Frühjahr zeitweise unterbrochenen Lieferketten Bestrebungen zu mehr Resilienz – was sich in der Einführung von Pufferlagern für kritische zu importierende Teile und Produkte und in der lokalen Produktion von ausgewählten Produkten äußert. (eh)